Die Baufinanzierung ist der Schlüssel für die Erfüllung Ihres Lebenstraums. Denn erfahrungsgemäß können Bauherren den Traum vom Eigenheim nur mit einer Baufinanzierung umsetzen.

Dabei spielt zum einen die monatliche Belastung sowie das Eigenkapital eine große Rolle. Aber schlussendlich ist es wichtig eine optimale Finanzierungsart für Ihren individuellen Hausbau zu wählen.

Denn Sie haben die Qual der Wahl – entscheiden Sie sich für eine von sechs Arten der Baufinanzierung. Von klassischen Darlehen bis zur hohen Risikobereitschaft ist alles dabei.

Inhaltsübersicht - Diese Themen stehen im Fokus:

Das Annuitätendarlehen

Einer der beliebtesten Finanzierungarten für den Hausbau ist das Annuitätendarlehen. Denn beim klassischen Annuitätendarlehen handelt es sich um ein Tilgungsdarlehen, das dank der langen Zinsbindung konstante Rückzahlungsbeträge für Sie bereithält. Sie tilgen monatlich Ihren Zinsen sowie Ihre Darlehenssumme, weshalb Sie schon beim Vertragsabschluss die Höhe der Restschuld erfahren.

Beim Annuitätendarlehen haben Sie den Vorteil, dass bei jeder monatlichen Zahlung der Anteil der Zinsen sinkt, während der Anteil der Tilgung steigt. Denn je schneller Sie das Darlehen zurückzahlen, umso günstiger ist die Finanzierung Ihres Eigenheims.

Wie ein Annuitätendarlehen in der Praxis aussehen kann, soll das folgende Beispiel veranschaulichen:

- Kaufpreis der Immobilie: 300.000,00 Euro

- Darlehensbetrag: 175.000,00 Euro

- Eigenkapital: 125.000,00 Euro

Das Bauspardarlehen

Das Bauspardarlehen stellt eine weitere Finanzierungsart für Ihren Hausbau dar. Die klassische Finanzierungsart Bauspardarlehen basiert anders als das Annuitätendarlehen auf einer Ansparphase und einer Darlehensphase. Ihre Darlehensphase beginnt, wenn Sie das Mindestsparguthaben und eine bestimmte Bewertungszahl in der Ansparphase erreicht haben.

Danach wird die Darlehenssumme monatlich mit gleichbleibenden Zins- und Tilgungsraten abbezahlt. Der wesentliche Vorteil dieses Bauspardarlehen ist, dass Sie im ersten Teil ansparen und den zweiten Teil finanzieren, wodurch Sie Ihre Darlehenssumme reduzieren.

Für viele Bauherren bedeutet das Bauspardarlehen finanzielle Sicherheit, denn bereits bei Vertragsabschluss erhalten Sie einen festen Kreditzins für die Darlehensphase.

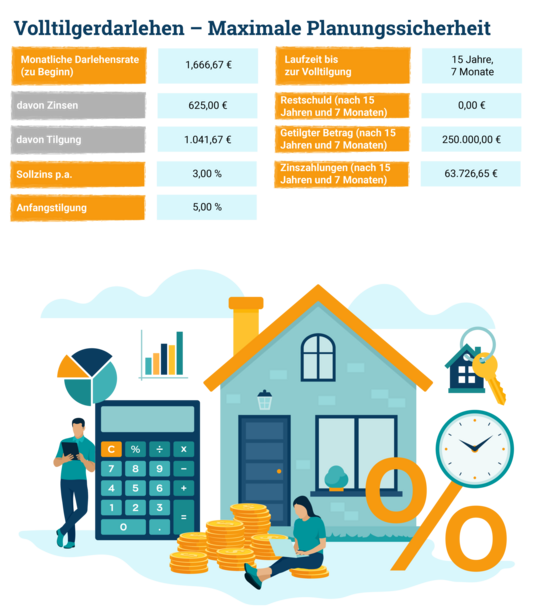

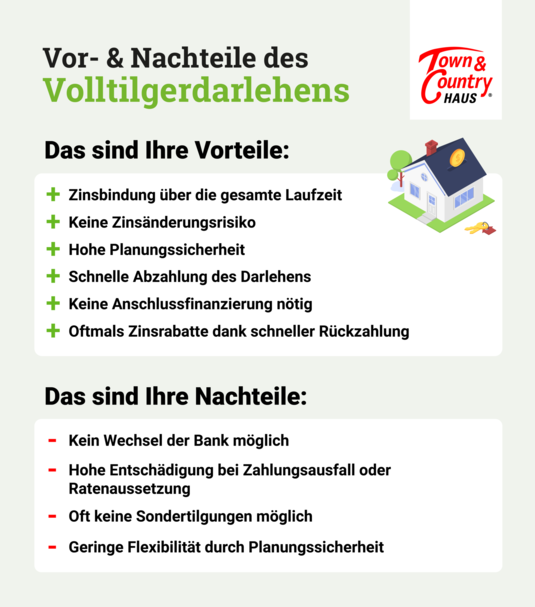

Das Volltilgerdarlehen

Das Volltilgerdarlehen tut was der Name verspricht. Innerhalb der vereinbarten Laufzeit zahlen Sie die komplette Darlehenssumme zurück. Im Vordergrund des Darlehens steht die Zinsbindung, die in den meisten Fällen höhere Bauzinsen mit sich bringt. Erfahrungsgemäß umfasst die Kreditlaufzeit zwischen 15 bis 30 Jahre.

Anders als beim Annuitätendarlehen wird die Laufzeit des Darlehens gemeinsam mit dem Kreditgeber festgelegt, denn anhand der Laufzeit wird die monatliche Rate Ihrer Baufinanzierung errechnet. Je kürzer die Laufzeit, umso Höhe fällt die monatliche Belastung für Sie als Bauherr aus. Berücksichtigen Sie bei dieser Finanzierungsart auch den Kreditzins, der ebenfalls Einfluss auf die Geschwindigkeit Ihrer Tilgung nimmt.

Ein Grund mehr, wieso Sie eine Balance zwischen Laufzeit und Tilgung finden sollten, denn Ihr Leben hat Ihnen neben dem Hausbau noch mehr zu bieten.

Das endfällige Darlehen

Das endfällige Darlehen ist eine besondere Finanzierungart, denn bei diesem Darlehen, wird die Darlehenssumme erst am Ende der Laufzeit getilgt. Ein Grund mehr, wieso das endfällige Darlehen auch als tilgungsfreies Darlehen oder Fälligkeitsdarlehen bezeichnet wird.

Während der Kreditlaufzeit zahlen Sie nur die anfallenden Zinsen für den Kredit. Die anschließende Tilgung kann dann auch über alternative Sparformen, wie beispielsweise mit einer Kapitallebensversicherung, einem Bausparvertrag oder eines Aktiendepots erfolgen.

Um die Tilgung Ihrer Darlehenssumme zu garantieren, sollten Sie idealerweise den Bausparvertrag gemeinsam mit Ihrem endfälligen Darlehen abschließen, damit die Zuteilungsreife mit der Fälligkeit der Rückzahlung einhergehen.

Das variable Darlehen

Das variable Darlehen sticht, wie es der Name schon erahnen lässt, durch seine variablen Zinsen hervor. Anders als bei herkömmlichen Baufinanzierung gibt es hier keinen festen Zinssatz. Die Zinsen für die Baufinanzierung passen sich also immer den aktuellen Marktzinsen an.

Oft kommt das variable Darlehen zum Einsatz, wenn noch nicht alle Kosten für den Hausbau feststehen – beispielsweise, wenn ein Grundstück gekauft wird und erst dann die eigentliche Suche nach einem passenden Haus beginnt. Es eignet es sich auch für Zwischenfinanzierungen.

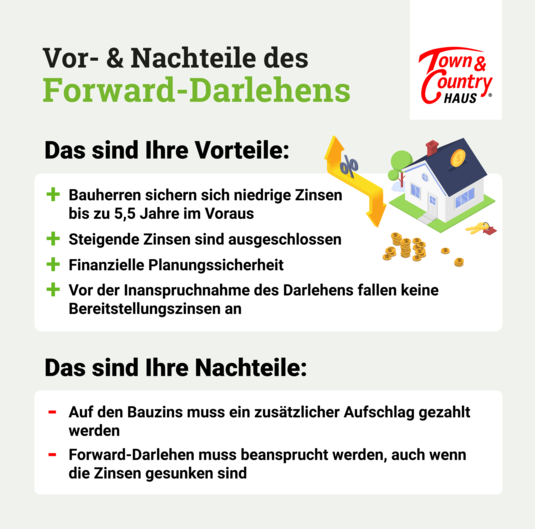

Das Forward-Darlehen - Anschlussfinanzierung

Das Forward-Darlehen bietet die Möglichkeit die Zinsbindung einer bestehenden Baufinanzierung in einem günstigen Zinsumfeld vorzeitig zu verlängern. Weshalb eine laufende Baufinanzierung für das Forward-Darlehen eine Voraussetzung darstellt. Denn das Forward Darlehen stellt für Bauherren die Anschlussfinanzierung für die Restschuld dar.

In der Regel können die bisherigen Zinsbindung-Konditionen in einem Zeitraum von 12 bis 60 Monaten, also ein bis fünf Jahre, vor Ablauf der Finanzierung verlängert werden. Viele Banken haben sich auf 36 Monate vor Ablauf der bestehenden Baufinanzierung festgelegt.

Sollen die aktuellen Konditionen verlängert werden, so verlangt die Bank einen sogenannten Forward-Aufschlag. Dieser Aufschlag orientiert sich an dem zukünftig prognostizierten langfristigen Zinsen. Das bedeutet, dass die Bank das Marktniveau der kommenden Jahre abschätzt (also prognostiziert) und entsprechend in die neue Baufinanzierung einkalkuliert.

Die Bank kann nur abschätzen, wie sich der Markt und die Zinsen entwickeln werden. Um das Risiko für die restliche Laufzeit der Baufinanzierung so gering wie möglich zu halten und sich gegen mögliche Schwankungen abzusichern, wird der Forward-Aufschlag erhoben. Der Aufschlag wird deshalb auch für die Bank als Risikoprämie gesehen.

Bei der aktuellen Baufinanzierung haben Sie einen Zinssatz von 0,9 Prozent. Sie schließen das Forward-Darlehen 36 Monate vor Ablauf der ersten Zinsbindung ab. Somit berechnet die Bank einen Forward-Aufschlag für diese 36 Monate. In unserem Beispiel gehen wir von einem Aufschlag von 0,015 Prozent aus. Es ergibt sich also folgende Rechnung:

Die 0,9 Prozent der bisherigen Baufinanzierung plus 36 Monate Mal 0,015 Prozent Forward-Aufschlag. Ergibt 1,44 Prozent.

Der Zinssatz für das Forward-Darlehen wären 1,44 Prozent, welcher dann gleichzeitig die Anschlussfinanzierung bzw. die neue Baufinanzierung darstellt.

Wichtig: Auch wenn das Forward-Darlehen drei Jahre vor Ablauf der Zinsbindung abgeschlossen wird, wird der errechnete Zinssatz von 1,44 Prozent erst mit Beginn des neuen Darlehens also der Anschlussfinanzierung fällig.

Fazit

Zusammenfassend ist festzuhalten, dass es durchaus interessant sein kann, verschiedene Finanzierungsmodelle zu kombinieren. Aber um die ideale Finanzierungsart für Ihre Baufinanzierung zu finden, sollten Sie sich beispielsweise vom bankenunabhängigen Finanzierungsservice von Town & Country Haus beraten lassen und die passende Entscheidung für Ihre Familie und Sie treffen.

Denn nicht jede der sechs Finanzierungsarten ist für jeden Bauherren geeignet.

Unverbindlich Informationen anfordern

Alle Fragen geklärt? Dann können Sie kostenlos und unverbindlich Informationen anfordern.

Die passende Baufinanzierung finden

Sparen Sie Zeit und lassen Sie den bankenunabhängigen Finanzierungsservice für sich arbeiten.

Die Tilgung der Baufinanzierung

Wer einen Kredit aufnimmt, verpflichtet sich zur Tilgung. Diese hängt von verschiedenen Faktoren ab.